Geschlossene Fonds – die richtige Alternative?

In Zeiten niedriger Zinsen wächst die Erwartung von Anlegerinnen und Anlegern, Vorschläge von ihren Finanzberatern zu erhalten, die doch noch etwas aus Ihrem Geld machen.„Investieren Sie doch einmal in Sachwerte“, könnte z.B. eine Empfehlung lauten – das sind Aktien oder Fondsvermögen. Oder: „Angesichts historisch niedriger Zinsen sollten Sie etwas mehr wagen, um eine auskömmliche Rendite Ihrer Geldanlage zur erzielen.“ Dabei muss der Anleger beachten, dass eine (versprochene) Rendite oberhalb des „Marktzinses“ immer mit höheren Risiken verbunden ist. Heute beschäftigt sich MENGEDE:InTakt! mit der Anlageform, den Ertragserwartungen, den Risiken und Chancen von „geschlossenen Fonds“.

Wie funktioniert ein geschlossener Fonds?

Anlageform

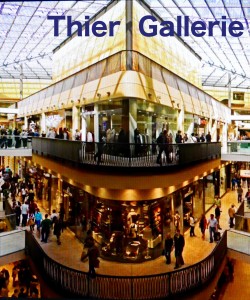

Ein geschlossener Fonds dient zur Finanzierung eines Objektes oder Vorhabens, wie z.B. die Anschaffung von Gewerbeimmobilien, Schiffen, Flugzeugen, Solaranlagen, Windparks oder Einkaufszentren. Ein aktuelles Beispiel ist die Thier-Galerie in Dortmund.

Die Anleger beteiligen sich als Gesellschafter z.B. einer Kommanditgesellschaft, sie werden damit quasi zum Unternehmer.

Anlagegegenstand

Die Gesellschaft von Anlegern investiert langfristig in Sachwerte und versucht damit Geld zu verdienen. Mit den Anlegergeldern und Bankkrediten wird dann die Investition finanziert. Reicht das Eigenkapital zur Anschaffung des Anlagegegenstandes, dann wird der Fonds geschlossen. Weitere Anleger können sich dann nicht mehr beteiligen.

Ertrag

Über jährliche Ausschüttungen erhalten die Anleger möglichst mehr als das eingesetzte Kapital zurück. Das klappt nur dann, wenn die laut Fondsprospekt versprochenen Ziele erreicht werden. Die Geschäfte müssen gut laufen: Stabile Mieteinnahmen, ausgebuchte Frachtschiffe, der Wind bläst kräftig usw.

Besonders für Anleger mit hohem Einkommen sind geschlossene Fonds unter dem Aspekt der Steueroptimierung bekannt. Lange Jahre waren dabei möglichst hohe Verlustzuweisungen in Mode, die dem Anleger satte Steuerrückerstattungen bescherten.  Da diese Möglichkeiten aber zunehmend eingeschränkt wurden, liegt das Hauptaugenmerk derzeit auf Fonds, die ihren Anteilseignern steuerfreie oder möglichst niedrig zu besteuernde Ausschüttungen bieten.

Da diese Möglichkeiten aber zunehmend eingeschränkt wurden, liegt das Hauptaugenmerk derzeit auf Fonds, die ihren Anteilseignern steuerfreie oder möglichst niedrig zu besteuernde Ausschüttungen bieten.

Risiko

Wenn’s schlecht läuft, werden die kalkulierten Erträge nicht erzielt und die Ausschüttungen gesenkt. Da ein geschlossener Fonds in diesem Fall auch Pleite gehen kann, erleidet der Anleger dann einen Totalverlust seiner Einlage. Dabei hat es in der Vergangenheit auch Beispiele von Pleitefonds gegeben, weil die Initiatoren krumme Geschäfte machten. Prominentes Beispiel war die Insolvenz der Frankfurter S & K Immobilienfirma. Rund 10.000 Anleger verloren ihr Geld, weil die Firmenchefs Stefan S. und Jonas K. von dem Anlegergeld Gold, teure Uhren und Luxusautos kauften. Auch als Partylöwen machten sie sich einen Namen. Wenigstens wird ihnen demnächst der Prozess gemacht.

Langfristige Kapitalbindung

Die Laufzeiten geschlossener Fonds betragen oftmals mehr als 10 Jahre, teilweise sogar mehr als 20 Jahre. Zumindest innerhalb der ersten Jahre ist eine ordentliche Kündigung nicht möglich. Einzig der Verkauf seiner Beteiligung an einen dritten Anleger bietet eine Möglichkeit, vor dem ersten ordentlichen Kündigungstermin aus der betreffenden Beteiligung auszusteigen, das aber auch nur dann, wenn es seitens des Fonds erlaubt wird. Somit muss der Anleger immer im Hinterkopf behalten, dass es sich bei dieser Kapitalanlage um eine langfristige Anlage handelt und er an das eingezahlte Geld in der Regel erst nach Kündigung des erstmöglichen Kündigungstermin herankommt.

Eine Kündigung durch den Anleger kann durch Gesellschaftervertrag ausgeschlossen sein. Der Verkauf über den „Zweitmarkt“ ist nur eine Notlösung, da ein guter Preis nur erzielt wird, wenn der Fonds gut läuft.

Kosten

Die Geldanlage der Fondsinhaber wird nicht zu 100 Prozent für das geplante Investment verwendet. Vielmehr werden davon auch Nebenkosten gedeckt, wie die Vertriebskosten der Fondsgesellschaft, Verkaufsprovisionen, Steuerberatung, Prospekterstellung, Treuhänder. Der Anteil dieser Kosten liegt meist bei 5 – 15 Prozent, die zum Teil als Aufgeld (Agio) erhoben werden und den wirtschaftlichen Ertrag entsprechend vermindern.

Nicht verschweigen will MENGEDE:InTakt!, dass ein Investment in geschlossenen Fonds auch Chancen bietet wie, z. B. die Beteiligung an großen Projekten.

Geschlossene Fonds bieten dem Anleger die Möglichkeit, sich bereits mit relativ geringen Summen an Projekten und Vorhaben zu beteiligen, an denen er sich im Alleingang niemals beteiligen könnte. Egal ob der Neubau eines Schiffes, eines Bürogebäudes oder einer Windenergieanlage, an keinem der Bauvorhaben könnte sich ein normaler Anleger direkt beteiligen. Geschlossene Fonds machen dies möglich und das bereits mit Mindestbeteiligungen von 5.000 bis 10.000 Euro; sie ermöglichen dem Anleger so Zugang zu Investments, zu denen ihm sonst mangels Kapital der Zugang verwehrt bleiben würde.

Geringer eigener Verwaltungsaufwand

Bei einer geschlossenen Beteiligung wird die Geschäftsführung, die Bilanzierung und Ergebnisermittlung in der Regel vom Initiator des Fonds bzw. von ihm beauftragten Dritten übernommen. Investiert der Anleger direkt in eine Immobilie, hat er den gesamten Verwaltungsaufwand selber am Hals (Instandhaltungsarbeiten, Mietverträge, Mietzahlungen, Nebenkostenabrechnungen etc.) und ist somit wesentlich mehr belastet, als bei einer Beteiligung an einem geschlossenen Fonds.

Die Niedrigzinsphase schreit nach Alternativen

In dieser Situation könnten Anleger von ihren Beratern Alternativvorschläge zu den quasi Nullzinsprodukten Spar- oder Termineinlagen erwarten. So kann eine Empfehlung lauten, das Geld in einen geschlossenen Fonds zu investieren. Der Grund für diese Empfehlung ist einleuchtend. Auch viele Kreditinstitute leiden unter der Niedrigzinsphase, weil eine der Haupteinnahmequellen, die Zinsspanne, d. h. die Differenz zwischen den vereinnahmten (Kredit)Zinsen und den zu vergütenden (Spar)zinsen extrem eingebrochen ist. Sie schielen deshalb auf andere Zuflüsse, z.B. den Provisionserträgen, die sie im Vertrieb von Finanzprodukten fremder Herausgeber erzielen können. Besonders lukrativ sind Provisionen, die sie von Investmentfonds kassieren. Es drängen sich die Fragen auf: kann unter diesen Bedingungen ein kundenorientierter Anlagevorschlag überhaupt gelingen? Sind nicht Interessenkonflikte zwischen den Kundeninteressen auf der einen Seite und den Bankeninteressen auf der anderen Seite vorprogrammiert?

Fazit: Geschlossenen Fonds: eine Schreckensbilanz

Anleger müssen beachten: nach einer Untersuchung der Stiftung Warentest von 1139 geschlossenen Fonds haben nur 6 % der geschlossenen Immobilien-, Umwelt-, Schiffs- und Medienfonds ihre Gewinnprognose erfüllt. Weitere 25 % haben ihre Prognose verfehlt aber wenigstens noch die Gewinnzone erreicht. Satte 69 % schafften das nicht. Sie bescherten Anlegern Kapitalverluste.